Ή διαφορετικά Financialization vs. Real Economy…

Ποια η διαφορά μεταξύ Επιχειρηματικού Καπιταλισμού και Χρηματοπιστωτικού Καπιταλισμού;

Είναι η διαφορά που έχει μια κληματαριά από μια χρηματαριά (στα αγγλικά θα τα έλεγα σε ελεύθερη μετάφραση, Moneytree’s vs. Appletree’s)…

Η κληματαριά παράγει εξαιρετικά σταφύλια με ελάχιστο κόστος συντήρησης, προσφέρει σκιά και ωραίες στιγμές στους ανθρώπους που την έχουν… Άρα παράγει πλούτο στη ζωή μας…

Η χρηματαριά είναι ένα εικονικό «δέντρο» που παράγει «πλούτο» από το πουθενά, είναι εφεύρεση των μεγάλων «Investment Bank’s» παιδί των πολυπληθών οικονομολόγων του χρηματοπιστωτικού συστήματος. Είναι τα σύνθετα χρηματοοικονομικά εργαλεία «Synthetic Financial Instruments» CDS, CDO, παράγωγα κτλ.

Η διαφορά που έχουν είναι σαφής, ένα τσαμπί σταφύλι αν το πας στην λαϊκή μπορείς να το πουλήσεις. Άρα ένα τσαμπί σταφύλι είναι πλούτος, η κληματαριά παράγει αξία ανταλλάξιμη στον πραγματικό κόσμο. Ακόμα και αν δεν είχαν εφευρεθεί τα χρήματα πάλι το τσαμπί θα είχε αξία.

Η μετοχή μιας επιχείρησης που παράγει οτιδήποτε έχει μια πραγματική αξία, επειδή εδράζεται σε κάτι άμεσα χρήσιμο, είναι λοιπόν και αυτή πραγματικά ανταλλάξιμη.

Αντίθετα οι χρηματαριές είναι μια σειρά «προϊόντων» (στοιχημάτων, επί στοιχημάτων), που δεν εδράζονται στον πραγματικό παραγωγικό κόσμο και δεν μπορούν να καλύψουν αυτά καθαυτά τα «προϊόντα» (αν υπάρχουν τέτοια στο φυσικό επίπεδο) καμιά πραγματική ανάγκη βιοπορισμού όπως η σίτιση, που αντίθετα όμως μπορεί να καλύψει ένα τσαμπί σταφύλι. Αν δεν είχαμε εφεύρει το χρηματοπιστωτικό σύστημα, τα CDS θα ήταν κουρελόχαρτα.

Οι χρηματαριές λοιπών έχουν δημιουργήσει ένα φαινόμενο τα τελευταία 15 χρόνια που αποκαλείτε Financialization.

Επειδή η καθημερινή ενασχόληση και το κυνηγητό που απαιτεί η διαχείριση της επιχειρηματικότητας, είναι εξαιρετικά κουραστική διαδικασία, αρκετά δύσκολη και απαιτητέ μεγάλη προσπάθεια και εργατικότητα, οι «investment bankers», οι επενδυτές τους μαζί με την στρατιά των οικονομολόγων, των αναλυτών και των διαχειριστών τους, έχουν εφεύρει αυτό που τους βολεύει περισσότερο, δηλαδή μια σειρά «εικονικών προϊόντων» που τα ονομάζουν «synthetic financial instruments». Όπου στην πραγματικότητα είναι στοιχήματα επί στοιχημάτων που διακινούνται για να στοιχηματίζουν μεταξύ τους οι παραπάνω συντελεστές της αγοράς και έτσι να μπορούν να αυγατίζουν τα χρήματα τους χωρίς να μπαίνουν στον κόπο να ασχολούνται με οτιδήποτε παραγωγικό και κουραστικό.

Αυτά τα στοιχήματα όμως μοχλεύουν άμεσα, με σχέση 1:100, το οτιδήποτε μπει στον στόχο τους… δηλαδή είναι δυνατών με 1δις ευρώ να καταποντίσεις ομόλογα αξίας 100δις ευρώ, με μερικά κλικ του ποντικιού σου…!

Μιλάμε για εκτόξευση της αδρεναλίνης του τζόγου, σε τρελά ύψη, για αυτούς που «παίζουν» με τέτοια παιχνίδια…

Αυτό το «παιχνίδι» όμως έχει κάποια προβλήματα:

- ΔΕΝ έχει καμία σχέση με τον καπιταλισμό, μιας και είναι συγκεκαλυμμένος τζόγος (όπως είπε ένας γερουσιαστής στον πρόεδρο της Goldman Sachs «έχετε μετατρέψει την Wall Street σε ένα απέραντο καζίνο»),

- ΔΕΝ αποτελεί υγιή δραστηριότητα (κάποιοι θα έλεγαν ηθική, εγώ την χαρακτηρίζω εγκληματική)

- Tο χειρότερο όμως είναι ότι καταπίνει με τρελούς ρυθμούς την πραγματική οικονομία…!

Κάποιοι παρομοιάζουν αυτό το φαινόμενο, με οικονομική μαύρη τρύπα που καταπίνει τα πάντα γύρω της… και ιδιαίτερα την πραγματική οικονομία!

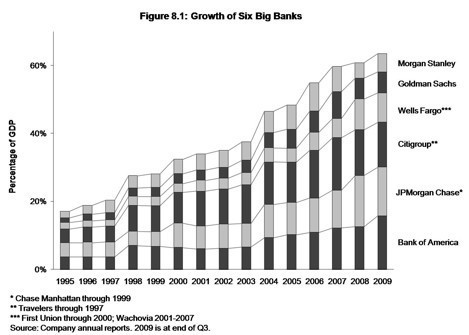

Στον πινάκα που ακολουθεί φαίνεται με εξαιρετικό τρόπο το φαινόμενο…

Το GDP (το ΑΕΠ) των ΗΠΑ το 1995, προερχόταν κατά περίπου 18% από την λεγόμενη χρηματοοικονομική «βιομηχανία» (Financial industry), που αντικατοπτρίζεται από τις έξι μεγαλύτερες επενδυτικές τράπεζες των ΗΠΑ.

Tα τελευταία 15 χρόνια το ποσοστό αυτό εκτοξεύτηκε για το 2009 στο τρελό μέγεθος του 62% !!! Δηλαδή μέσα σε 15 χρόνια η εικονική οικονομία από το 18% που ήταν τώρα αποτελεί τουλάχιστον το 62% της συνολικού μεγέθους της οικονομίας των ΗΠΑ…!

Δηλαδή συμπιέστηκε ο πλούτος της παραγωγικής οικονομίας των πολιτών των ΗΠΑ μέσα σε 15 χρόνια, από το 82% του ΑΕΠ στο 38% του ΑΕΠ, με αποτέλεσμα να βρίσκετε όλος ο πλούτος της χώρας στα χέρια έξι επενδυτικών τραπεζών, επενδυμένος σε «synthetic financial instruments» και όχι στην πραγματική οικονομία…! Δηλαδή στις επιχειρήσεις που παράγουν αληθινή αξία και δίνουν δουλειά σε χιλιάδας ανθρώπους.

Δημιουργώντας έτσι τις συνθήκες για ένα «death spiral», που ξεκίνησε από την ανεργία που προκάλεσε και ανατροφοδότησε το σύστημα και κατάληξε στην κρίση του 2008.

Το εξωτερικό χρέος των ΗΠΑ είναι σε ευθεία συνάρτηση με την εξέλιξη του φαινομένου (Financialization) και τα μεγέθη βαίνουν παράλληλα.

Ανεβαίνει το ποσοστό των χρηματαριών έναντι των κληματαριών; αναβαίνει και ευθέως ανάλογα το χρέος…!

Αν παρατηρήσετε τα εξωτερικά χρέη των χωρών στον παρακάτω σύνδεσμο, θα προσέξετε πως χώρες που δεν έχουν εξελιγμένο «Financial Industry» και είναι βασικά αγροτικές οικονομίες ή έχουν υψηλά επίπεδα παραγωγής προϊόντων, έχουν εξαιρετικά χαμηλά χρέη. Η Ελλάδα ανήκει στην κατηγορία του, δεν παράγω και δεν έχω καμία χρηματοοικονομική βιομηχανία…

Αβίαστα λοιπόν βγάζω το συμπέρασμα πως εκτός από τις 203 χώρες των Ηνωμένων Εθνών, έχει δημιουργηθεί ένα νέο άγνωστο μέχρι σήμερα «κράτος» (ένα χαρακτηριστικό όνομα θα ήταν η Χώρα των Κερδοσκόπων) που πολίτες του είναι οι απανταχού τον κόσμο μεγάλο-κεφαλαιούχοι και οι απανταχού υπηρέτες αυτού του συστήματος, κρατική του δομή είναι η λεγόμενη «International Financial Industry» και επίπεδο «ύπαρξης» είναι το διεθνές χρηματοπιστωτικό ηλεκτρονικό δίκτυο.

Αυτό το αόρατο κράτος προκαλεί το φαινόμενο που λέγετε Financialization και επιτίθεται ακατάσχετα στην πραγματική οικονομία με ολέθρια αποτελέσματα για τους ανθρώπους απανταχού στον κόσμο.

Ο τρίτος παγκόσμιος πόλεμος έχει ήδη ξεκινήσει και είναι αμιγώς οικονομικός… ο εχθρός είναι η «Χώρα των Κερδοσκόπων»…

Λύσεις όπως αυτή που προτείνονται από το ΔΝΤ (IMF) με τον φόρο για τις τράπεζες είναι απλώς μια προσπάθεια συγκάλυψης του προβλήματος και στην πραγματικότητα μας αποσπά την προσοχή από τις αληθινές λύσεις που πρέπει να δοθούν για να καταπολεμήσουν το πρόβλημα στην ρίζα του.

Ποιες λύσεις; Μα είναι απλές,

Α) Ο κανόνας του «First-Tier», απόλυτη απαγόρευση σε οποιοδήποτε χρηματοοικονομικό στοιχείο του χρηματοπιστωτικού συστήματος που δεν έχει να κάνει άμεσα με μια πραγματική αξία στον πραγματικό κόσμο, δηλαδή το εκάστοτε χρηματοοικονομικό στοιχείο να πρέπει να είναι συνδεδεμένο σε ένα μόνο βήμα μακριά από την πραγματική αξία που αντιπροσωπεύει. Αυτό καταργεί όλα τα περίεργα παράγωγα (derivatives...) σαν τα CDS. Κάτω από προϋποθέσεις θα ήταν δυνατών να υπάρχουν μέχρι και «Second-Tier» παράγωγα αλλά με μηδενική μόχλευση.

Β) Η απαγόρευση στις τράπεζες να παίζουν των διττό ρόλο των “Investment Bank’s”, δηλαδή η απόλυτη αποσύνδεση τραπεζικής και επενδυτικής λειτουργίας. Να επανέλθει δηλαδή το “Boring Banking” που εφαρμόστηκε μετά το κραχ του 1930 και σταδιακά επανήλθε την δεκαετία του 1990. (Δηλαδή για να μην βαριούνται οι τραπεζίτες πρέπει εμείς οι υπόλοιποι να διαλυθούμε εντελώς… απίστευτο!)

Βεβαίως κάτι πρέπει επίσης να γίνει και με τις ασφαλιστικές με τις αντασφάλειες και την κεφαλαιακή τους επάρκεια απέναντι σε χρηματοπιστωτικούς κινδύνους με σπειροειδή χαρακτηριστικά…

Οτιδήποτε άλλο και αν δείτε σαν προτεινόμενα μετρά στις επόμενες G8, G20 κτλ. για εμένα είναι εκ του πονηρού…

Φανταστείτε έναν κόσμο που οι απανταχού επενδυτές να μπορούσαν μόνο, ήτε να δάνειζαν με τόκο (σχετικά χαμηλό 2-3%) ήτε αν ήθελαν μεγαλύτερες αποδόσεις να έπρεπε να επενδύουν μόνο σε πραγματικές επιχειρηματικές δράσεις… Σήμερα αντ’ αυτού έχουν τα «προϊόντα» τους και τζογάρουν σαν να ήταν παίκτες σε καζίνο…

Αυτή λοιπών είναι η διάφορα του Χρηματοοικονομικού Καπιταλισμού και του Επιχειρηματικού Καπιταλισμού και αυτή είναι η αιτία των δυνών που ζούμε.

Θα ήταν εξαιρετικά προοδευτικό και αριστερό ή αν θέλετε σοσιαλιστικό να βοηθούσαμε την επιχειρηματικότητα και όχι την άναρχη χρηματοπιστωτική ασυδοσία. Γιατί η μια παράγει πλούτο και δουλειές και η δεύτερη διαλύει τις κοινωνίες με σκοπό το κέρδος.

Για περισσότερες πληροφορίες, search internet for “Financialization” ή διαβάστε παρακάτω.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου